El peligro de endeudarse en moneda extranjera

Un ejemplo muy claro lo tenemos con el peligro de endeudarse en moneda extranjera, sobre el que otro día estuve debatiendo con compañeros economistas. ¿Se acuerdan ustedes del año 2008? Metidos ya en una crisis que algunos se empeñaban en negar, muchos particulares recurrieron a un producto financiero novedoso, las llamadas hipotecas multidivisas, especialmente en yenes, con el fin de poder pagar cuotas mensuales más reducidas. Se trataba de endeudarse en otras monedas aprovechando unos tipos de interés más bajos frente al Euribor, cuya subida había apretado las tuercas económicas a muchas familias.

Sin embargo, la mayoría de personas no comprendieron bien el funcionamiento de estos productos financieros, y lo que es peor, muchas entidades crediticias no informaron de los importantes riesgos asociados al contratarlos (algo tristemente habitual en aquellos tiempos). La evolución rápida y desfavorable del cambio del yen atrapó entonces a un elevado número de hogares, que de repente se encontraron con deudas descomunales. Algo muy similar a lo que ocurrió en enero de 2015 con los titulares de hipotecas en francos suizos, cuando el banco central del país dinamitó el mercado de divisas al romper el suelo mínimo de un euro/1,20 francos, como respuesta a la constante depreciación de su divisa frente a la moneda única. Los compradores de vivienda que denominaron sus hipotecas en francos suizos (como las de yenes en 2008) pasaron de golpe a pagar un mayor importe mensual y a deber más dinero a su banco. La satisfacción inmediata por una menor cuota puede encerrar a largo plazo sorpresas muy desagradables.

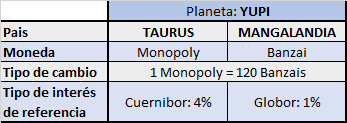

Para entender cómo funciona este mecanismo, vamos a efectuar unos cálculos muy sencillos con dos países ficticios. Supongamos que vivimos en Taurus, país de la Unión Monetaria del planeta Yupi. La moneda de Taurus (y de la Unión) es el Monopoly. En Taurus, el tipo de interés de referencia es el Cuernibor, que en el caso que nos ocupa está, por ejemplo, al 4%. Hemos decidido adquirir una vivienda valorada en 150.000 Monopolys. Si nos endeudamos en nuestra moneda, la entidad financiera nos cargará el Cuernibor más una prima. Sin embargo, si decidimos endeudamos en Banzais, moneda de Mangalandia, nos aplicarán el Globor, tasa de referencia para transacciones financieras internacionales. Supongamos que el Globor está en el 1%. La situación de partida se resume en este cuadro:

Teniendo en cuenta esta coyuntura, podríamos pensar: pedimos un préstamo en Banzais, y así nos ahorramos una pasta en intereses. El problema, sin embargo, está en el tipo de cambio. En el momento de nuestra compra, un Monopoly se cambia a 120 Banzais. Por lo tanto, nuestro crédito hipotecario de 150.000 Monopolys sería de 18.000.000 de Banzais. Hasta el momento, todo pinta bien. Tenemos nuestra hipoteca en Banzais, con un tipo de interés mucho más bajo y estamos encantados con la cuota. Pero supongamos que transcurren un par de meses, y que el tipo de cambio con el Monopoly ha pasado de 120 a 100 Banzais. Si ahora tuviéramos que devolver los 18.000.000 de Banzais, necesitaríamos ¡180.000 Monopolys! (180.000.000/100). Hemos palmado, en capital, la friolera de 30.000 Monopolys en dos meses. Y eso sin contar los pagos mensuales, que también se encarecen.

Algunos pensarán que estoy exagerando, que oscilaciones tan elevadas no suelen darse, pero como hemos visto, es algo que ya ocurrió con los yenes y en 2015 con los francos suizos. En concreto, para una hipoteca de 150.000 euros a 25 años contratada en francos suizos, por la que hasta enero se pagaba una cuota mensual de 602,3 euros, con el nuevo cambio se pasó a desembolsar 692,64 euros y, además, los 150.000 euros de deuda se convirtieron en 177.500. Ahí es nada.

Animo a los lectores que hagan sus propios cálculos. Por supuesto, también el tipo de cambio puede evolucionar a la inversa, favoreciéndonos. Pero aquí, precisamente, está el quid de la cuestión. Las empresas, en la realización de sus negocios internacionales, se protegen de la exposición al riesgo de cambio. Existe un riesgo por transacción en aquellas operaciones de comercio exterior no cerradas, que implican pagos o cobros diferidos. También hay un riesgo operativo, más difícil de cuantificar, de tipo estructural o competitivo. En el caso del riesgo por transacción, se pueden utilizar instrumentos de cobertura como el seguro de cambio o las opciones en divisas. Si existe un riesgo operativo, la protección es más compleja. En este supuesto, se trataría de generar flujos en divisas contrarios a los que se tienen. Por ejemplo, una empresa exportadora, que perciba ingresos en moneda extranjera, deberá generar gastos en la misma moneda para cubrirse. El mismo razonamiento cabe para los hogares: si el sueldo familiar se percibe en euros, uno debe endeudarse en euros.

Efectivamente, hay empresas e intermediarios financieros que especulan en divisas. Pero ¿tiene sentido especular con algo tan vital como nuestra vivienda, con nuestro futuro? ¿Tenemos la capacidad de anticipar las fluctuaciones de una divisa para modificar nuestra hipoteca? La respuesta es evidente: sólo unos pocos pueden, y aún así arriesgan. A todo lo dicho hay que añadir una cuestión muy relevante: una hipoteca multidivisas no puede subrogarse. En el momento de cancelarla, el tipo de cambio del momento manda.

Por consiguiente, si usted, como yo, pertenece a esa inmensa clase media que debe hacer cuentas para sacar adelante su hogar, no se meta en berenjenales innecesarios. Si no es un experto en el tema, olvídese de las hipotecas en divisas, apriétese el cinturón, revise sus deudas y reduzca gastos mensuales. Si por el contrario ya está metido de lleno en una de ellas, sálgase en cuanto pueda. Con el porvenir económico de su familia no se juega a la ruleta monetaria.