Mente y dinero: algunas trampas psicológicas

En efecto, las jugarretas que nos juega nuestra mente en la toma de decisiones financieras son numerosas, y resulta útil conocerlas. Una de las más comunes es el empecinamiento en sostener malas inversiones debido a nuestra incapacidad para reconocer el fracaso. Hace unas semanas explicaba en mi blog personal esta trampa, denominada de los costes ocultos, citando un magnífico libro de Matteo Motterlini: «Economía emocional – En qué nos gastamos el dinero y por qué -» (Paidos, 2008). El autor expone un ejemplo cristalino:

“Nuestra propensión al conservadurismo a veces no sólo es manifiesta, sino también perjudicial. Por ejemplo, cuando nos empeñamos en una mala inversión sólo por el hecho de que ya hemos invertido mucho. Esta vez eres el administrador delegado de una conocida multinacional de la confección que ha invertido 10 millones de euros para proyectar unas revolucionarias zapatillas de deportes inteligentes, capaces de autorregularse en función del tipo de terreno y de las características del usuario. Cuando el proyecto está completado al 80%, te enteras de que otra empresa, también importante, ya está comercializando unas zapatillas con las mismas características, que funcionan mejor y cuestan menos de las que tú quisieras producir.

Pregunta: ¿inviertes el restante 20% para acabar el proyecto?

Cerca del 85% de los sujetos que se han sometido a este experimento han respondido de manera afirmativa. Gastaría lo necesario para no dejar el proyecto incompleto, si bien el producto no tiene ninguna de probabilidad de competir con el rival y la inversión no puede generar más que un mayor despilfarro de dinero. Pero si se reproduce el mismo escenario poniendo a cero los costes anteriores y se pregunta quién estaría dispuesto a poner 2 millones de euros para proyectar un producto nítidamente inferior a uno rival, el porcentaje de aquellos que invertirían el propio dinero cae drásticamente. Éstos determinan, de manera correcta, la propia estrategia en base a los costes y los beneficios futuros.

Pero entonces ¿por qué en el primer caso nos dejamos condicionar por los gastos pasados? Evidentemente por la incapacidad de tomar nota de un fracaso. ”

Consideremos otro ejemplo de evaluación financiera sesgada por nuestra psicología emocional. Estoy convencido de que a todos nos habrá ocurrido algo similar en el pasado:

El señor (o la señora) «X» acaba de comprobar que su patrimonio se ha visto reducido, a causa de unas inversiones desafortunadas, de 1.400.000 euros a 1.200.000 euros. Por otra parte, su cuñado (o cuñada) «Y» advierte que unas operaciones acertadas han incrementado su riqueza de 100.000 a 300.000 euros. «X» sigue siendo bastante más rico (cuatro veces más) que «Y», pero con seguridad se siente mucho más desgraciado que su cuñado, y no solo por cuestiones de parentesco.

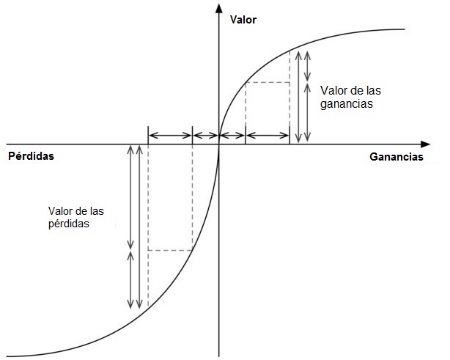

Este hecho fue formulado también por Daniel Kahneman y Amos Tversky en el año 1979 en su Teoría de la Prospección, según la cual asignamos más valor a nuestras ganancias y pérdidas que al cómputo final de nuestros activos. De forma análoga, los autores establecieron que la gente subestima en grado muy notable y poco racional las ganancias probables frente a las seguras, aunque éstas sean mínimas. La aversión a la pérdida es un enorme condicionante psicológico.

Kahneman y Tversky expresaron su teoría con la siguiente gráfica:

Los autores realizaron un sencillo experimento, solicitando a los participantes que decidieran entre dos opciones de dos casos diferentes:

Caso A

Opción 1: Aceptar una ganancia garantizada de 900 dólares.

Opción 2: Aceptar un 90% de probabilidad de ganar 1000 dólares, con un 10% de probabilidad de no ganar nada.

Caso B

Opción 1: Aceptar una pérdida segura de 900 dólares.

Opción 2: Aceptar un 90% de probabilidad de perder 1.000 dólares, con un 10% de probabilidad de no perder nada.

Pues bien, la mayoría de participantes eligieron la opción 1 del caso A (aceptar la ganancia garantizada) y decidieron a arriesgarse por la opción 2 en el caso B.

En el caso A, la percepción de una ganancia segura de 900 dólares es más atractiva que la posibilidad de ganar 1.000, aunque matemáticamente el valor esperado de ambas opciones es el mismo: 900. El razonamiento que subyace en la decisión es: “no tengo nada que perder”.

Por el contrario, en el caso B, pesa más en la decisión la pérdida segura de 900 dólares que esa probabilidad del 90% de perder todavía más dinero. El razonamiento aquí presente es: “tengo todo que perder”.

Por tanto, ser conscientes de nuestra aversión a las pérdidas puede ayudarnos a tener una adecuada perspectiva sobre nuestras decisiones financieras. En nuestro ejemplo familiar, «Y» se siente como un ganador, mientras que «X» arrastra los pies en el fango de los derrotados, aunque su patrimonio supera ampliamente al de su cuñado. No obstante, si en lugar de lamentarse con amargura por su mala fortuna modificara la perspectiva, podría darse cuenta de la auténtica dimensión de su problema.

Para terminar, con el modesto bagaje que les han proporcionado estas reflexiones, les animo a considerar la siguiente disyuntiva, extraída también del libro de Motterlini:

«Imagínate que has comprado un abono para una instalación de esquí. Te ha costado bastante. Cuando te despiertas hace frío, sopla el viento y nieva. No tienes ningunas ganas de salir de casa, pero has invertido ese dinero. ¿Qué haces, vas a esquiar o te quedas debajo de las mantas?

Ahora considera el mismo escenario, con una sola diferencia: te han regalado el abono. ¿Qué haces?»

Difícil, ¿no? Quedan invitados a compartir con el resto de lectores sus reflexiones al respecto.

En la próxima entrega explicaremos cómo las empresas tratan de sacar ventaja de estas trampas psicológicas.